“Yo esperaría que el tono de la actividad económica española empezase a recuperarse a partir de la próxima primavera”

Enrique Martínez es desde 2016 economista de investigación sénior del Banco de la Reserva Federal de Dallas. Su especialización científica se concentra en las áreas de macroeconomía internacional y finanzas, economía monetaria y econometría aplicada. Nadie mejor que él para analizar en esta entrevista las perspectivas económicas mundiales y los retos a los que se enfrentan los gobiernos para superar la situación de desaceleración y de elevada inflación.

A lo largo de los últimos meses la inflación ha alcanzado cotas desconocidas en treinta años, de hecho desde los bancos centrales se está examinando el difícil equilibrio entre medidas para moderar la inflación y medidas para fomentar el crecimiento. ¿Qué perspectivas podríamos esperar para el próximo año?

Los datos que manejamos, la verdad, no presentan unas perspectivas demasiado halagüeñas. Los indicadores mensuales en la Base de Indicadores Económicos Globales de la Reserva Federal de Dallas apuntan a un continuado debilitamiento de la economía mundial y a fuertes presiones inflacionistas —con marcadas alzas tanto en la inflación general como en la subyacente— a corto plazo.

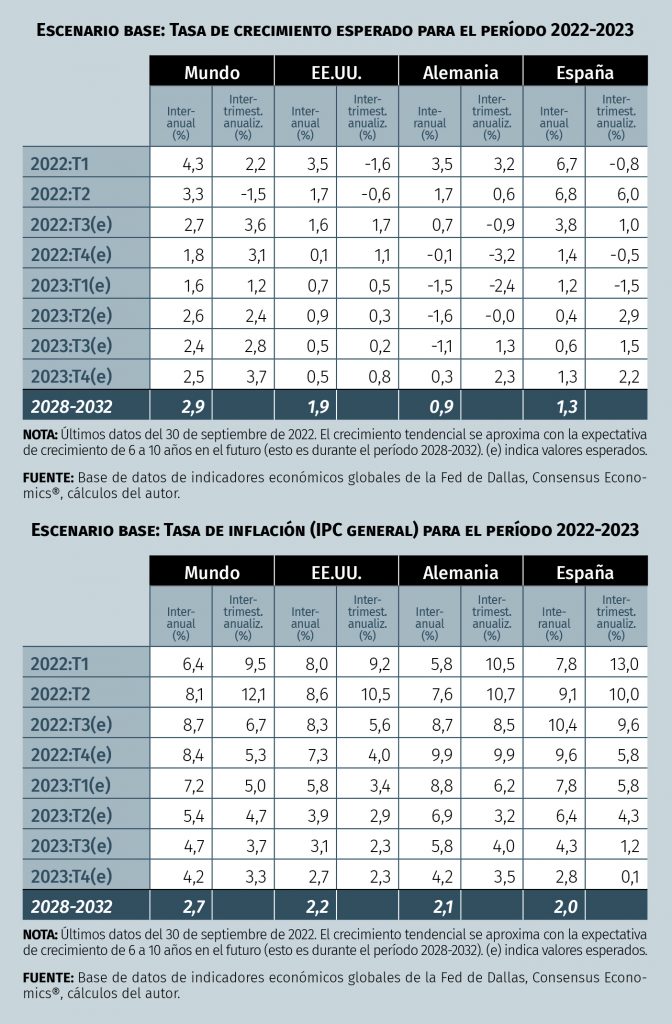

A mi juicio, con la información de la que disponemos en estos momentos, mi escenario base —el que consideraría más probable— implicaría un debilitamiento del crecimiento real de la economía mundial (en términos de paridad de poder adquisitivo) del 3,1 por ciento en 2022 al 2,2 por ciento en 2023, muy por debajo del crecimiento promedio del 3,7 por ciento del período de 2010 a 2019. Ahora bien, a medio y largo plazo no me parece muy probable que retornemos al ritmo de crecimiento promedio anterior a la pandemia. Yo estimaría que el crecimiento tendencial de la economía mundial ha continuado erosionándose, y quedaría ahora cerca de la históricamente baja tasa de crecimiento del 2,9 por ciento.

En cuanto a la inflación mundial, la fase más restrictiva de la política monetaria en que se encuentran muchos bancos centrales se espera que reduzca la inflación general anual del 8,6 en 2022 al 5,2 por ciento en 2023. Esto queda todavía muy por encima del promedio de 3,1 por ciento del período de 2010 a 2019. La inflación tendencial o de largo plazo la estimaría, incluso más baja, en torno al 2,7 por ciento. Aunque en este escenario base parto del supuesto de que la inflación de largo plazo permanecerá consistente con el objetivo de estabilidad de precios, no parece que la combinación de políticas en curso o anticipadas vayan a retornar las aguas de la inflación a su curso hasta finales de 2023 o quizá hasta 2024.

Este escenario base para la economía mundial implicaría crecimiento por debajo de la tendencia —que no una recesión económica mundial— y una reversión gradual de la inflación en lo que queda de 2022 y en 2023. Ahora bien, como todo escenario, está sujeto a una serie de riesgos que pienso pueden agravar el problema de la inflación y empeorar las expectativas de crecimiento e incluso de empleo. La evolución de la crisis energética a causa de la dependencia del gas ruso que tan importante es en Europa como principal fuente de respaldo para la red de generación eléctrica presenta importantes riesgos para la economía mundial, como también las vulnerabilidades financieras de China, el impacto de la sequía de este verano, las tensiones en los mercados de materias primas y alimentos, etc.

Pero quizá más importante que todo esto es el riesgo de una espiral salarial que empiece a anticipar subidas de la inflación por encima del objetivo del banco central y, con ello, incremente las presiones alcistas sobre la inflación. Si la política monetaria no consigue controlar la inflación antes de que esas expectativas de inflación alta empiecen a generalizarse, corremos el riesgo de encaminarnos a una situación como la de los 70 donde la inflación se mantuvo elevada incluso después de que se moderasen los precios de la energía. La consecuencia no es sólo que la inflación alta se enquistase, sino que la economía real vivió un período de estancamiento y elevados tipos de interés que no se pudo dejar atrás hasta que los bancos centrales endurecieron fuertemente las condiciones financieras causando con ello una severa recesión.

“La fase más restrictiva de la política monetaria en que se encuentran muchos bancos centrales se espera que reduzca la inflación general anual del 8,6 en 2022 al 5,2 por ciento en 2023”

Se ha hablado de recesión, y se augura una recesión técnica en los próximos trimestres, si bien hay otros indicadores como el desempleo que siguen aportando buenos datos a la economía. ¿Qué podemos esperar? ¿Es posible una recesión “técnica” que no afecte de manera decisiva a la economía real?

Hay diferentes metodologías de datación del ciclo económico que no siempre concuerdan. Una forma convencional de datar el comienzo de una recesión es cuando se producen dos trimestres consecutivos de crecimiento intertrimestral negativo del PIB. Usando esta definición, el escenario base que he mencionado anteriormente no supondría una recesión técnica para la economía mundial. Tampoco esperaría que la economía de EE.UU. volviese a caer en una recesión técnica durante los próximos trimestres, si bien la primera mitad del 2022 podría describirse como tal empleando este criterio de los dos trimestres. Ahora bien, aún sin caer en una recesión técnica, esperaría que el crecimiento de EE.UU. en 2023 fuese anímico al tiempo que frágil. Por el contrario, en España el invierno va a ser complicado —aunque probablemente menos que en otros países más dependientes de la energía rusa como Alemania— y puede que sí entre en recesión técnica en el cuarto trimestre de 2022. En todo caso, yo esperaría que el tono de la actividad económica española empezase a recuperarse a partir de la próxima primavera.

Cabe pensar que el débil crecimiento —o la recesión técnica— de los que estoy hablando se dejen sentir a su vez en un debilitamiento del mercado laboral, pero aquí las diferencias en lo que se refiere a empleo son sustanciales a ambos lados del Atlántico. Mientras que el mercado de trabajo en EE.UU. sigue siendo muy dinámico y las ayudas públicas se enfocan en sustentar los ingresos del trabajador, en Europa y en España en particular el énfasis se suele poner en el mantenimiento del puesto de trabajo y el dinamismo es menor. Cuando la demanda cae de manera transitoria, el modelo de protección europeo puede evitar la pérdida de eficiencia que resulta de romperse el vínculo laboral existente entre empresa y trabajador (que habrá de reconstituirse en un futuro próximo) mejor que el modelo americano. Esta es una de las razones que generalmente se aducen para explicar porqué en Europa se perdieron menos empleos que en EE.UU. durante los confinamientos por el COVID.

Ahora bien, si uno piensa que los problemas actuales vienen en parte causados por el encarecimiento y el potencial desabastecimiento de energía, cuyo impacto además se prevé prolongado en el tiempo, entonces las protecciones laborales del modelo europeo pueden desincentivar la rápida reasignación de trabajadores a actividades menos intensivas en energía —al contrario que el modelo americano—. Esto no significa necesariamente que las rigidices del mercado laboral europeo se vayan a traducir en importantes pérdidas de empleo, pero sí me atrevería a decir que los costes en términos reales probablemente serían más leves en un mercado más flexible, dinámico e integrado entre todos los países del mercado común.

En cualquier caso, estos costes en términos de empleo y actividad económica no creo que sean excesivos si los comparamos con las pérdidas que la economía podría terminar sufriendo si no se ataja la inflación rápidamente. Una vez las expectativas de inflación a largo plazo empiezan a moverse por encima del objetivo del banco central, reconducir la situación puede ser un proceso largo y costoso como la experiencia de finales de los 70 y principios de los 80 muestra.

En el tablero internacional la guerra de Ucrania ha incidido de manera evidente en los precios de las materias primas, y en concreto en las que son utilizadas por el sector de la construcción. Asistimos también a las maniobras militares en Taiwán con inquietud. ¿Hasta qué punto esta situación general puede ejercer una presión sobre el mercado inmobiliario en los próximos trimestres?

El escenario base del que parto ya incorpora algunos de los riesgos que nos temíamos a principios del verano, en particular el corte del gas ruso a Europa. Pero, la guerra en Ucrania puede enquistarse o agravarse aún más, y las tensiones en el mar de la China también pueden complicar la situación geopolítica. Taiwán está en el centro de importantes cadenas de suministro globales y su interrupción podría afectar no solo al comercio mundial sino también quebrar el suministro de componentes claves y chips.

A medio y largo plazo algo que pienso no hemos incorporado suficientemente en nuestro análisis —ni en las predicciones de bancos centrales ni en las previsiones del sector privado— es el impacto que todo esto termine teniendo en un mundo que cada vez parece más fragmentado. Es cierto que cada vez son más las voces que hablan sobre la desglobalización y sus causas y consecuencias, pero más difícil resulta cuantificar el impacto que esta fragmentación económica pueda tener.

En cualquier caso, pienso que estos riesgos geopolíticos están contribuyendo a una elevada incertidumbre. El efecto que la materialización de estos riesgos pueda tener sobre el mercado inmobiliario en los próximos trimestres va a depender a su vez de la situación en que estos mercados hayan quedado después de la pandemia. En países como EE.UU. o Alemania que han experimentado un crecimiento sin precedentes recientes (un “boom”) en los precios de la vivienda, el impacto de un encarecimiento de los costes que pueda repercutir en menos actividad económica y más inflación va a venir ligado al devenir de la política monetaria. Si los tipos de interés tienen que incrementarse más de lo que ya anticipamos por esa razón, esto va a afectar a las finanzas familiares y retraer la demanda de vivienda aún más. Lo que me temo es que una corrección severa —y, por lo tanto, un agravamiento de la recesión— sea más probable en ese caso.

En países como España donde los precios de la vivienda han crecido con mayor moderación durante la última década, cabría esperar que el impacto de un mayor encarecimiento de costes sea más atenuado. Por una parte, porque los precios de la vivienda se han mantenido más en línea con los fundamentos del mercado —con pocas excepciones—. La riqueza de las familias españolas tampoco parece que esté tan expuesta a una corrección de los precios de la vivienda —que es en muchos casos el principal activo que poseen— como la de los hogares en EE.UU. y Alemania. Por otra parte, porque la evolución reciente de los precios tampoco ha causado el grave deterioro en la asequibilidad de la vivienda que observamos en los datos de EE.UU. y Alemania.

“Cada vez son más las voces que hablan sobre la desglobalización y sus causas y consecuencias, pero más difícil resulta cuantificar el impacto que la fragmentación económica pueda tener”

Se ha planteado que existe un incremento de la morosidad en el pago de los créditos hipotecarios en EE.UU. aunque todavía por debajo de los índices prepandemia. ¿Cómo se percibe el riesgo de que nos encontremos ante un incremento de dicha morosidad en los próximos trimestres?

Incluso después del rápido incremento en el tipo de interés de las hipotecas (las hipotecas fijas a 30 años han pasado del 3 por ciento a más del 6 por ciento desde que la Reserva Federal comenzará a subir los tipos el 17 de marzo de 2022), la proporción de los pagos devenidos por la deuda hipotecaria en porcentaje del ingreso personal disponible de los hogares estadounidenses se ha mantenido a un nivel históricamente bajo del 3,9 por ciento en el segundo trimestre de 2022. Esto todavía está muy lejos del rango alto de 6 a 7 por ciento alcanzado en el pico de la anterior burbuja inmobiliaria durante 2005-2007 que resultó ser una losa muy pesada para las finanzas familiares. Ahora bien, el impacto de las actuales políticas monetarias restrictivas sobre los hogares tardará todavía en dejarse sentir ya que la subida en los intereses tiene un impacto directo sobre las nuevas hipotecas y las de tipo variable, que representan una pequeña parte del total. En cualquier caso, los hogares y las instituciones financieras parecen estar en mejor posición para capear riesgos hipotecarios e incrementos de la morosidad que a mediados de la década de 2000.

En todo caso, la fortaleza de las finanzas familiares no es independiente del cuadro macroeconómico al que se enfrente la economía de EE.UU. En el escenario base de ralentización económica al que he aludido anteriormente, con un crecimiento débil, incrementos modestos del desempleo y la inflación acercándose al objetivo del 2 por ciento a finales de 2023, es plausible pensar que el mercado inmobiliario se ralentice —sin que ello resulte en una severa corrección de precios— y que tanto las familias como el sector de la construcción aguanten el tirón.

Dicho esto, a mí me preocupa que el rápido crecimiento de los precios de la vivienda desde la pandemia sea insostenible y que la posibilidad de una importante corrección en los precios, de materializarse, pueda empeorar significativamente las expectativas de la economía estadounidense. En este sentido, el mercado inmobiliario constituye una importante fragilidad para la economía estadounidense y presenta un reto mayúsculo para la política monetaria en estos momentos.

Por una parte, que se modere el crecimiento de los precios de la vivienda es crucial para que la Reserva Federal consiga rebajar la inflación a niveles cercanos al 2 por ciento a finales de 2023. Los alquileres nuevos han alcanzado el 16 por ciento en tasa interanual en base a datos de Zillow tirados por el rápido incremento de precios de la vivienda y esto está empujando al alza, conforme los alquileres se van renovando, el componente correspondiente en el IPC de EE.UU. que ronda ya el 6 por ciento.

Por otra parte, podría ocurrir que las subidas de tipos de interés que actualmente anticipamos no sean suficiente para moderar la inflación —quizá por la agravación de la crisis energética, efectos de segunda ronda, o espirales salariales— tanto como se prevé. Un endurecimiento de la política monetaria mayor del esperado podría hacer estallar la burbuja inmobiliaria (en vez de contribuir a desinflarla ordenadamente), provocando una corrección significativa en los precios de la vivienda. Si esto pasase la economía estadounidense podría verse significativamente afectada por lo que los economistas llamamos un efecto riqueza negativo.

Para que nos hagamos una idea, el valor de los bienes inmuebles en EE.UU. se incrementó en casi $9 billones entre el primer trimestre de 2020 y el segundo trimestre de 2022, principalmente a causa del incremento de los precios de la vivienda durante ese mismo período. Una corrección severa de los precios supondría la evaporación de una parte de esa riqueza inmueble que conllevaría una significativa caída del consumo. Dado el débil crecimiento que se anticipa para 2023, esto podría bastar para empujar a EE.UU. a una recesión técnica de nuevo y podría retroalimentarse agravando aún más la corrección en los precios. Este escenario alternativo me preocupa mucho porque no es solo posible, sino también plausible (aunque no creo que en las circunstancias actuales este escenario alternativo sea más probable que el escenario base donde se contengan los precios y desinfle la burbuja gradualmente).

En España se han producido más de 626.000 compraventas de vivienda inscritas durante los últimos doce meses, cifras similares a 2008, alejadas del millón largo de 2006, en plena burbuja. A pesar de ello muestran un crecimiento interanual acumulado cercano al 30%. ¿Cree que la disminución de la renta disponible por efecto de la inflación y las restricciones de crédito por la subida de tipos, sobre todo en los salarios más bajos, podría afectar a la demanda de primera residencia y en ese caso, si esta circunstancia podría afectar significativamente al volumen general de operaciones de compra?

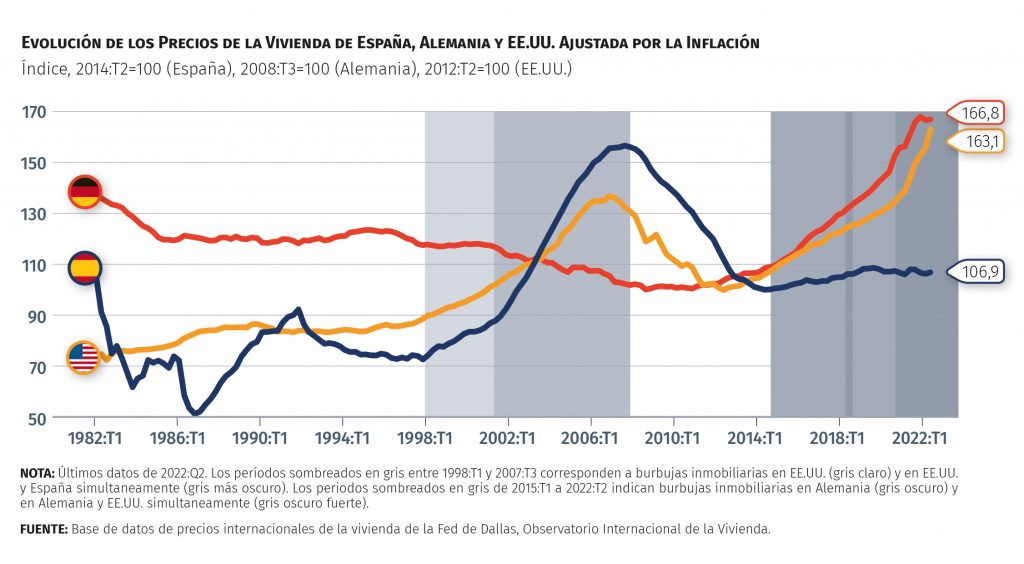

La respuesta breve y directa es que sí. Ahora bien, me parece que los riesgos en España en 2022 no son comparables a los de la burbuja inmobiliaria que alcanzó su cenit en torno al 2006, al contrario de lo que ocurre en EE.UU. y Alemania. La Reserva Federal de Dallas a través de la Base de Datos de Precios Internacionales de la Vivienda y, en cooperación con investigadores del Reino Unido y Oceanía, el Observatorio Internacional de la Vivienda hacen un seguimiento constante y monitorean la evidencia de nuevas burbujas inmobiliarias. En esa tarea, la evidencia que manejamos es que el mercado inmobiliario español nunca recuperó los niveles de 2006 y tampoco ha generado una nueva burbuja inmobiliaria desde entonces.

El lado positivo de esto es que la economía española está menos expuesta a los riesgos de una corrección del mercado inmobiliario y, por tanto, está en mejores condiciones de sobrellevar la debilidad económica que anticipo para los próximos trimestres. En el caso de España, pienso que es más probable que un mayor deterioro del cuadro macroeconómico y una política monetaria más restrictiva por parte del Banco Central Europeo de lo anticipado puedan contribuir a empeorar las expectativas del mercado inmobiliario, al revés que en EE.UU. o incluso Alemania donde el riesgo de una corrección del mercado inmobiliario provocando o agravando la recesión no se pueden descartar.

Por otro lado, el hecho de que el mercado inmobiliario en España no haya recuperado el tono que tenía antes de 2006 probablemente sea reflejo, al menos en parte, de las dificultadas de la economía española para recuperarse después del estallido de aquella burbuja. Esto sugiere que las cicatrices de aquel episodio han dejado una huella económica profunda, quizá agravada (e incluso prolongada en el tiempo) por las rigideces del mercado inmobiliario español. Quizá sería bueno plantearse qué lecciones podemos extraer de ello para dinamizar el mercado inmobiliario y apuntalar el crecimiento económico del país.

En España el invierno va a ser complicado—aunque probablemente menos que en otros países más dependientes de la energía rusa como Alemania—y puede que sí entre en recesión técnica en el cuarto trimestre de 2022

Los precios medios, según nuestros datos, muestran en el segundo trimestre un crecimiento anual del 7,4%, inferior a la inflación general, pero muy superior al crecimiento de trimestres precedentes. Los precios mediante la metodología Case & Shiller, es decir, por ventas repetidas de la misma vivienda a lo largo del tiempo, muestran un crecimiento anual superior al 9%. ¿Piensa que se puede producir una corrección rápida de precios, y en dicho caso, el grado de intensidad que tendría la misma?

Mi escenario base sería el de una moderación del precio de la vivienda que, ajustada por inflación, podría incluso resultar en un crecimiento real negativo de los precios. Ahora bien, lo que me preocupa sería una corrección severa de los precios por las razones que he aducido anteriormente. Y, dada la evolución reciente del mercado inmobiliario y los riesgos a los que nos enfrentamos, esta posibilidad es algo que no creo que podamos excluir. Por lo demás, en este punto, me remito a mis anteriores respuestas.

Las hipotecas sobre vivienda durante los últimos doce meses hasta junio superaron las 450.000, cifras similares a 2011, y también muy alejadas de las más de un millón concedidas en 2006/2007. No obstante, han mostrado un crecimiento interanual acumulado del 26%. ¿Cree que la subida de tipos de interés y el posible incremento de la morosidad asociada en los tipos variables, junto con la disminución de renta disponible de los hogares, puede provocar restricciones del crédito hipotecario y rebajar de una forma significativa la cifra anterior durante los próximos trimestres?

No pienso que el mercado el hipotecario sea inmune —como no lo es tampoco el inmobiliario— al comportamiento de la economía en los próximos trimestres, pero hasta qué punto este mercado se pueda retraer va a depender de cuan significativa sea finalmente la subida de los tipos de interés en Europa y hasta qué punto se deteriore el cuadro macroeconómico de España relativo al del escenario base. En Europa, no es tanto el caso español el que me preocupa sino más bien el de Alemania y países colindantes. La burbuja en Alemania, en particular, se puede intuir como más profunda incluso que la de EE.UU. El mercado inmobiliario alemán, por lo tanto, plantea una importante vulnerabilidad para toda la eurozona.

La lógica de cómo una corrección puede afectar a la riqueza de las familias y contraer aún más el consumo es análoga en EE.UU., pero con el agravante de que las expectativas macro para la economía alemana son significativamente peores para 2023 que las estadounidenses, en parte por la dependencia alemana del gas ruso. Me preocupa bastante que una corrección en el mercado inmobiliario alemán en estos momentos tan delicados deteriore todavía más la situación —profundizando la recesión que se anticipa en Alemania y causando un efecto dominó que arrastre a la economía europea (y española) y de rebote haga tambalearse al mercado inmobiliario español—.

¿Qué evolución general, a la vista de los datos anteriores, estima para el mercado inmobiliario español en el corto plazo?

En el corto plazo creo que factores como la subida de tipos de interés y el deterioro de la renta real y las finanzas de los hogares van a frenar la demanda de vivienda con lo que esperaría una ralentización de los precios —quizá incluso alguna caída de los precios en términos reales— y menor actividad en el mercado hipotecario. Aparte de esos factores, otro que juega un importante papel para el comprador e inversor es la elevada incertidumbre actual. En momentos de gran incertidumbre, es probable que las familias prefieran posponer una decisión tan importante como la compra de una vivienda hasta que el panorama quede más claro lo que reduciría la demanda todavía más.

La debilidad o fortaleza de la demanda de vivienda, en cualquier caso, dependerá no solo de la evolución de la situación económica y geopolítica actual sino también de las expectativas futuras que se tengan al respecto. Para muchos hogares e inversores la gran pregunta es: ¿Tiene sentido quedarse fuera del mercado ahora mismo para comprar a menor precio más adelante si se produce una corrección del precio de la vivienda? Dicho de otro modo, las expectativas que se tengan sobre la evolución futura de los precios de la vivienda —no solo sobre la situación económica y tipos de interés a corto y medio plazo— pueden ser determinantes para definir qué va a pasar en el mercado inmobiliario español en los próximos trimestres.

A mi juicio, una moderación de los precios nominales es muy probable pero no creo que devenga en una corrección severa, a menos que los fundamentos del mercado se deterioren mucho más de lo esperado. Pienso que esas expectativas son consistentes con la evolución del mercado y, por tanto, esperaría que si bien la demanda se frene en consonancia no lo haga con una caída excesiva. Ahora bien, el riesgo existe de que la situación económica y financiera se agrave más de lo previsto o de un posible efecto dominó si estallase la burbuja inmobiliaria alemana que podría complicar el panorama español sobremanera.

“La economía española está menos expuesta a los riesgos de una corrección del mercado inmobiliario y, por tanto, está en mejores condiciones de sobrellevar la debilidad económica que anticipo para los próximos trimestres”

¿Hasta qué punto pueden comportarse de forma similar o diferir en su evolución, el mercado inmobiliario (con los datos anteriores) y la propia situación general del país, con subidas de tipos, alta inflación subyacente de forma sostenida por el aumento del precio de las fuentes de energía y las materias primas, en paralelo al elevado nivel de endeudamiento público que mantiene España (117% del PIB en junio de este año)?

La situación del mercado inmobiliario español es menos precaria que la del mercado alemán o el estadounidense porque al contrario que estos dos, no encuentro evidencia de una burbuja inmobiliaria parecida en los datos de España. Tampoco el encarecimiento de la vivienda o la aceleración de los precios nominales son comparables con las de la burbuja de la primera mitad de la década del 2000. En cualquier caso, como he comentado en mis respuestas anteriores, eso no significa que no haya riesgos de una fuerte desaceleración o incluso corrección para el mercado inmobiliario español. Es más, esto dependerá de cómo evolucionen la economía española y europea en el corto y medio plazo y de si se materializan algunos de los riesgos que he mencionado anteriormente (u otros nuevos que pudieran aparecer). No creo que sea necesario reiterar más esto salvo quizá para puntualizar que, en los escenarios que barajo, un mayor deterioro del cuadro macro español contribuiría a su vez a debilitar más el mercado inmobiliario español.

Ahora bien, un tema que no he comentado hasta ahora y que merece un renglón aparte es el de las finanzas públicas que son una vulnerabilidad importante para España. La realidad es que el endeudamiento público ha crecido notablemente en un contexto de tipos de interés bajos en muchos países avanzados, e incluso emergentes (incluida China). Por lo tanto, el margen para la política fiscal se ha estrechado, y no solo en España, como resultado de ese excesivo endeudamiento. Ahora nos enfrentamos a un cambio abrupto del ciclo de política monetaria, con intereses al alza, y mayores costes financieros para el erario público. La evolución de las finanzas públicas en los próximos trimestres presenta importantes retos pero también puede crear riesgos adicionales para la economía, por una parte, si los mercados financieros dudaran de la sostenibilidad de las cuentas públicas y, por otra parte, si la política fiscal y la monetaria terminan remando en direcciones opuestas que compliquen el objetivo de reducir la inflación hasta acercarla al 2 por ciento en 2023.

En España el sector inmobiliario se ha configurado tradicionalmente como un valor refugio ante la inflación y las crisis económicas, no obstante, en la crisis del 2007 fue uno de los sectores más afectados, ya que propiamente se trató de una crisis inmobiliaria. ¿Es posible plantear en la situación actual que el activo inmobiliario puede seguir siendo un elemento de protección del valor del patrimonio?

La vivienda representa una importante inversión para quien la compra—independientemente del uso que se le dé como residencia, alquiler, etc.—y, por tanto, cabría esperar que produjese un retorno positivo ajustado por la inflación a medio y largo plazo. Una parte de ese retorno se deriva de las ganancias de capital que se acumulan a consecuencia del incremento en el precio de la vivienda. Ahora bien, a corto y medio plazo debemos tener en cuenta los condicionantes de los activos inmobiliarios como elemento de protección del patrimonio.

Por una parte, la vivienda no suele ser un bien de inversión particularmente líquido y esto debe tenerse en cuenta y valorarse a la hora de invertir en activos inmuebles como refugio y depósito de valor. Por otra parte, si el inversor lo que busca es un refugio para su dinero a corto plazo, si lo que quiere es capear el temporal durante un periodo corto, entonces debe ser consciente de que el precio de la vivienda se puede erosionar en términos reales, generando perdidas de capital. Como he mencionado anteriormente, en la situación actual para España e incluso para el mercado inmobiliario internacional, no descartaría precisamente eso mismo, caídas en el precio real de la vivienda.

También debo mencionar aquí que generalmente la corrección en los precios reales de la vivienda después de una burbuja inmobiliaria es severa y puede tardar años en completarse. El caso de España es paradigmático del riesgo para el patrimonio de una burbuja porque los precios reales de la vivienda alcanzaron su pico en el tercer trimestre de 2007 y no tocaron fondo hasta el segundo trimestre de 2014, acumulando una pérdida de capital del 36,2 por ciento en términos reales en ese período. Aunque el mercado inmobiliario se ha recuperado desde entonces, las cicatrices han dejado mella. Desde 2014 hasta 2019 las ganancias reales de capital han sido consistentes y positivas, pero han promediado un modesto 1,5 por ciento anual (seguido de un -0,5 por ciento anual en promedio para 2020 y 2021).

El impacto que el cambio de ciclo económico actual tenga sobre los precios en 2022-2023 todavía está por ver, más allá, el retorno a la inversión en vivienda dependerá, al menos en parte, de cómo se terminen de resolver las cicatrices dejadas por la anterior burbuja inmobiliaria y de cómo se vayan abordando las rigideces del mercado inmobiliario español.

José Miguel Tabarés