Nuestra Constitución recoge, en su artículo 47, el derecho de los españoles «a disfrutar de una vivienda digna y adecuada» y añade que «los poderes públicos promoverán las condiciones necesarias y establecerán las normas pertinentes para hacer efectivo este derecho». No hay duda de que, tanto las actuaciones de las distintas Administraciones públicas como las normas dictadas desde 1978 en materia de vivienda y urbanismo, han contribuido a hacer efectivo este importante derecho social de nuestra Carta Magna. Sin embargo hay que reconocer que una de las instituciones que más importancia práctica han tenido al respecto ha sido la hipoteca.

En la situación actual, puede resultar incluso provocador hacer esta afirmación cuando la hipoteca y todo aquello que le rodea, préstamos hipotecarios, procedimiento de ejecución y acreedores hipotecarios, son cuestionados y criticados por diversos motivos: procedimientos de ejecución y desahucios, cláusulas abusivas y, últimamente, la polémica del pago del impuesto. Se habla de crisis de la hipoteca.

En la situación actual, puede resultar incluso provocador hacer esta afirmación cuando la hipoteca y todo aquello que le rodea, préstamos hipotecarios, procedimiento de ejecución y acreedores hipotecarios, son cuestionados y criticados por diversos motivos: procedimientos de ejecución y desahucios, cláusulas abusivas y, últimamente, la polémica del pago del impuesto. Se habla de crisis de la hipoteca.

Sin embargo, la hipoteca, como garantía de los préstamos destinados a la adquisición de vivienda, ha sido la que ha permitido que millones de familias españolas hayan podido acceder a una vivienda en propiedad, haciendo efectivo el derecho a la vivienda del art. 47 CE. El porcentaje de viviendas en propiedad en España es de 77,8% frente a un 22,2% en alquiler (Eurostat), lo que, aún con un progresivo aumento del número de alquileres, supone una clara apuesta por la propiedad frente al alquiler en materia de vivienda. Sin una financiación como la hipotecaria que permitiese diferir en el tiempo el pago del importe de adquisición con unos bajos intereses, esta situación no hubiera sido posible.

Sin embargo, la hipoteca, como garantía de los préstamos destinados a la adquisición de vivienda, ha sido la que ha permitido que millones de familias españolas hayan podido acceder a una vivienda en propiedad, haciendo efectivo el derecho a la vivienda del art. 47 CE. El porcentaje de viviendas en propiedad en España es de 77,8% frente a un 22,2% en alquiler (Eurostat), lo que, aún con un progresivo aumento del número de alquileres, supone una clara apuesta por la propiedad frente al alquiler en materia de vivienda. Sin una financiación como la hipotecaria que permitiese diferir en el tiempo el pago del importe de adquisición con unos bajos intereses, esta situación no hubiera sido posible.

Así, frente a nuestros padres y abuelos a los que era mucho más complicado acceder a la condición de propietarios, en la España actual, el 83% de las familias del país tienen su vivienda en propiedad, frente al 40% de Alemania, el 50% de Holanda o el 70% de EEUU y Reino Unido, según datos recopilados por el informe «Comparativa internacional de la oferta de productos hipotecarios», elaborado por la Government National Mortgage Association–Ginnie Mae, de EEUU.

Así, frente a nuestros padres y abuelos a los que era mucho más complicado acceder a la condición de propietarios, en la España actual, el 83% de las familias del país tienen su vivienda en propiedad, frente al 40% de Alemania, el 50% de Holanda o el 70% de EEUU y Reino Unido, según datos recopilados por el informe «Comparativa internacional de la oferta de productos hipotecarios», elaborado por la Government National Mortgage Association–Ginnie Mae, de EEUU.

VIVIENDA EN PROPIEDAD

No hay duda que en esta preferencia de la propiedad frente al alquiler, pesa la idiosincrasia y cultura propia de los españoles (arraigo al lugar de nacimiento, menor movilidad geográfica, etc.). Pero, de no haber existido una figura como la garantía hipotecaria, que abaratara los préstamos destinados a la adquisición de la vivienda, así como un sistema hipotecario fiable y seguro para los acreedores, no sería posible la situación actual en que 4 de cada 5 familias españolas es propietaria de la vivienda que habita.

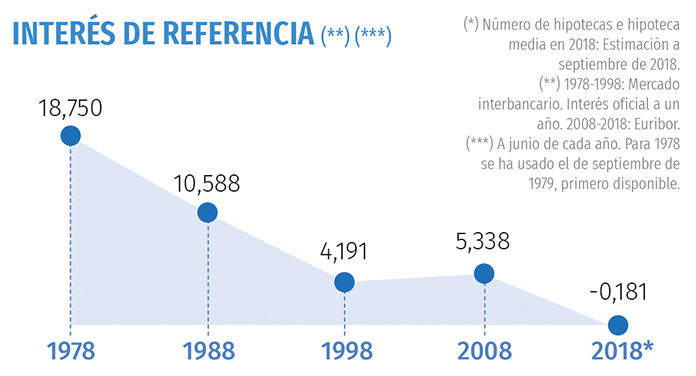

La estabilidad que supuso la Constitución Española, la consolidación de un sistema democrático y el posterior ingreso en la Unión Europea, facilitaron el acceso al crédito de los españoles, lo que, unido a la seguridad jurídica que dotaba la hipoteca a los acreedores hipotecarios en caso de impago del préstamo, hizo posible que ese acceso al crédito se hiciera con unos tipos de interés progresivamente más bajos que han permitido a lo largo de los años destinar el ahorro de las familias a la adquisición de su principal activo: la vivienda.

“Es preciso ser crítico con lo que se ha hecho mal, pero no cabe olvidar que sin una institución como la hipoteca no hubiera sido posible hacer efectivo el derecho a una vivienda digna y adecuada en los términos proclamados por el art. 47 de la CE”

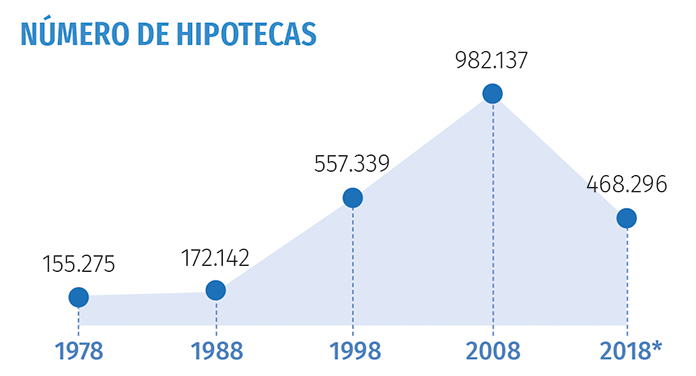

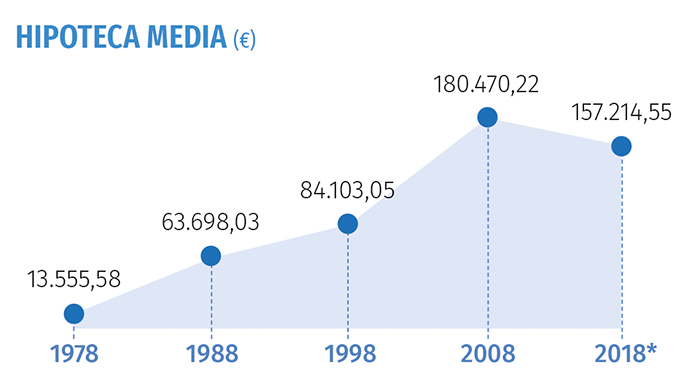

La evolución del número de hipotecas, el importe medio de los préstamos garantizados y el tipo oficial de referencia de los préstamos hipotecarios ha cambiado mucho desde 1978. Nada tienen que ver el precio de los préstamos hipotecarios de entonces con los que hemos disfrutado en los últimos años en que incluso el euríbor tiene un valor negativo. En esta tendencia, ha influido la seguridad jurídica de que la hipoteca, y el entero sistema hipotecario, con especial importancia del Registro de la Propiedad, dotaba a los acreedores que prestaban ese dinero. Precisamente por ese sistema que reducía al mínimo el riesgo del acreedor, el precio del dinero ha podido ser, en los préstamos hipotecarios, inferior al interés en los préstamos con otras garantías distintas.

No cabe duda que en el camino se han producido desajustes y errores, algunos de ellos graves, como la concesión de préstamos sin los mínimos análisis de solvencia o por importes por encima del valor real del bien sobre el que se constituía la garantía. La crisis económica y el estallido de la burbuja inmobiliaria son, en parte, consecuencia de estas políticas irresponsables de concesión de préstamos, lo que unido a los desahucios (muchos de los cuales provenían no de ejecuciones hipotecarias, sino de contratos de arrendamiento) y a la existencia de cláusulas abusivas han conducido a la actual visión distorsionada de la hipoteca.

Es preciso ser crítico con lo que se ha hecho mal, hay que poner solución a aquellos problemas que se han detectado en la concesión de hipotecas, en su constitución y en el adecuado funcionamiento del procedimiento de ejecución, pero no cabe olvidar que sin una institución como la hipoteca no hubiera sido posible hacer efectivo el derecho a una vivienda digna y adecuada en los términos proclamados por el art. 47 de la CE.

Es responsabilidad de todos los que intervenimos en el mercado hipotecario fortalecer de nuevo la figura de la hipoteca, convertir su crisis actual en una crisis de crecimiento de la que salga fortalecida, con más garantías para los deudores, pero dotando de la suficiente seguridad jurídica a los acreedores de manera que pueda seguir ayudando a millones de familias a hacer efectivo su derecho a una vivienda digna y en propiedad.

Sebastián del Rey Barba